この記事では、マイクロ法人の作り方や節税効果、さらにメリットデやメリットまでお伝えいたします。

近年、フリーランスや副業といった多様な働き方が広まった影響で、マイクロ法人の活用に注目が集まっています。

なぜかと言うと、マイクロ法人を設立することで、個人事業主として確定申告するよりも税金が安くなる!と言われているからですが…はたして本当でしょうか。

- マイクロ法人に節税効果はあるのか?

- マイクロ法人の作り方は?

- マイクロ法人のメリットデメリットは?

そこで今回は、上記のような疑問にお答えするために、マイクロ法人の作り方や説税スキームについて徹底解説していきます。

マイクロ法人を利用してお得に節税したい人は、ぜひ最後まで読んでみてください。

マイクロ法人とは?まずは何をするための会社か確認しよう!

そもそもマイクロ法人とは、どんな法人(会社)のことで、何をするための法人をいうのでしょうか。

念のためですが、まずはマイクロ法人の概要について簡単に確認しておきましょう。

よくいわれるマイクロ法人は、多くの場合、社長一人で会社を経営し、事業を行う会社のことです。

マイクロ法人は個人事業主との二刀流により事業を継続する

マイクロ法人は通常の営利会社と異なり、事業や会社の規模拡大を目的としていないのも特徴です。

事業の一部を法人に移し、それ以外の部分は個人事業主のまま運用し、いわゆる二刀流のような形で事業を継続していきます。

後ほど詳しく説明しますが、そうする事で給与所得控除が利用できると共に、社会保険料の大幅な削減になるのです。

マイクロ法人に注目が集まっている理由

マイクロ法人を設立することで、節税効果があったり、金融機関とのお付き合いがしやすくなったりなど、さまざまなメリットがあるため、近年注目が集まっているのですね。

その他、ご家族経営をされている方の法人成り※1や、社長の財産を保有する資産管理会社※2などもマイクロ法人の一種といわれていますが、いずれも節税目的で設立されることが多いです。

- 個人事業主が法人を設立し、個人事業主として行ってきた事業をそのまま法人に移管すること

- 社長の財産(主に不動産や株式)を保有するプライベートカンパニーのこと

マイクロ法人の作り方から実務上の手続きまでくわしく解説!

では、マイクロ法人の作り方について、実際の流れをみていきましょう。

最初に申し上げてしまうと、マイクロ法人の設立には非常に専門的な手続きが必要で、費用を払わずに自分一人で行うとなると骨が折れます。

費用はかかりますが、司法書士さんや税理士さんにお任せしたり、会計ソフト系のIT企業が提供する法人設立サービスなどを活用したりすると、比較的簡単に済ませることができます。

そちらも念頭に置きつつ、ご覧くださいね。

マイクロ法人の作り方⓪:マイクロ法人の作り方サマリー

※項目をクリックで各項目に移動できます

マイクロ法人の具体的な作るには上の表のような手続きが必要です。

マイクロ法人とはいえ、1つの会社を設立するわけですから、様々な手続きが必要です。

では、順を追ってマイクロ法人の作り方をご説明いたします。

マイクロ法人の作り方①:会社の種類を決定する

マイクロ法人を作るためには、まず会社の種類を決めます。

会社の種類には、合同会社、合名会社、合資会社、株式会社などがありますが、マイクロ法人として設立する場合には、株式会社か合同会社にするのが一般的で、主にこのような違いがあります。

| 項目 | 株式会社 | 合同会社 |

|---|---|---|

| 意思決定 | 株主総会 | 社員総会 |

| 出資者責任 | 有限責任 | 有限責任 |

| 役員の任期 | 最長10年 | 制限なし |

| 定款認証 | 必要 | 不要 |

| 利益配分 | 出資比率に応じて配当 | 定款で自由に設定 |

| 設立費用 | 約25万円〜 | 約10万円〜 |

特に社長1人で、消費者向けの事業を行う場合は、合同会社が設立コストも安くおすすめです。

BtoB取引があったり、金融機関からの融資を受けたりしたい場合は、信用力が高い株式会社にするのが良いでしょう。

マイクロ法人の作り方②:法人の商号・事業の内容・資本金の額・決算期などを決定する

次に、会社の内容を決めていきます。

マイクロ法人を設立する際には「定款」という文書を作成しますので、それを見越して、以下のような内容を考えます。

- 事業の目的

- 商号(会社の名前)

- 本店の所在地

- 資本金の額

- 発起人(出資者)

- 各発起人の出資額

- 発行可能株式総数

- 設立時に際して発行する株式の数

- 株式譲渡制限の有無

- 公告の方法

- 事業年度

- 設立時取締役・設立時代表取締役など

これらは株式会社の定款に記載すべき内容ですが、合同会社の場合もほぼ同じ内容を決めることになります。

また、定款はいつでも変更できますが、同時に登記事項も変更しなければいけませんので、手間と費用が生じてしまいます。

なるべく変更しなくても良いように、特に事業の目的などは、幅広く考えて設定しておくのが良いでしょう。

マイクロ法人の作り方③:印鑑を作成する

会社の商号(名前)が決定したら、印鑑証明や口座開設に必要な印鑑を作成しましょう。

印鑑の種類は、代表員(実印)、銀行印、角印、ゴム印を作るのが一般的です。

よくある柘植(つげ)の印鑑などは、最近ではAmazonなどでかなり安くセット販売されていたりします。

チタンの印鑑などもあり、重厚感があって雰囲気がすごく良かったりしますので、好みで作成されるといいでしょう。

もちろんマイクロ法人の法人名を入れ、場合によってはデザインを選択できたりもしますので、ネットで注文されるのをおすすめします。

マイクロ法人の作り方④:定款を作成し、認証手続きをする

そして、②で考えた会社の内容をもとに、定款を作成します。

定款とは、会社の根本原則が記載されたもので、簡単にいうと「設立時に設定した会社のルールブック」です。

株式会社でマイクロ法人を設立した場合には、②の内容を文書にして作成し、公証役場で認証を受けましょう。

その際、紙の定款の場合は収入印紙40,000円が必要ですが、電子定款を作成した場合は収入印紙が不要になります。

マイクロ法人の作り方⑤:資本金を払い込む

次に、定款に記載した出資額に応じて、資本金を振り込みます。

この時に、会社の銀行口座は開設前ですので、出資者(株主)の代表者の個人口座に全額振り込んでおきます。

会社口座が開設されたら、その資本金は全額、忘れずに振り込んでくださいね。

マイクロ法人の作り方⑥:登記申請書を作成し、法務局で登記申請をする

定款が認証されたら、法務局で商業法人登記を行います。

基本的には定款に記載された内容から、登記すべき内容をピックアップして登記申請書を作成すればOKです。

- 登記申請書

- 法人の印鑑届出書

- 定款

- 取締役(社員)の選任決議書

- 取締役(社員)の就任承諾書

- 取締役(社員)の印鑑証明書

- 資本金の払込証明書

※これら以外の書類が必要となる場合もあります。

書類が整ったら、法務局へ提出します。

不備があれば再提出となってしまうので、不明点があれば提出前に法務局に確認すると安心ですよ。

マイクロ法人の作り方⑦:登記簿謄本と印鑑証明を受け取る

登記申請をしてから1週間ほどで登記が完了し、登記完了証が交付されます。

その後、登記簿謄本や印鑑証明を受領することができますが、税務や社会保険関係の届出、銀行口座の開設などで必要なので、会社保管用を含めて3部ほど発行してもらうと安心です。

マイクロ法人の設立後の運用方法や注意点を解説!

マイクロ法人の設立まえは前章でお伝えしました。

この章では、設立後の運用について、どのような流れで行うのかを解説します。

マイクロ法人の設立後の運用方法⓪:運用方法サマリー

※項目をクリックで各項目に移動できます

次に、マイクロ法人の運用方法をお話しいたします。

晴れてマイクロ法人を設立できたとしても、確定申告まで事務手続きや納税関係を放置するようなことはできません。

個人事業主とは異なる手続きもありますので、忘れず対応できるようにしておきましょう。

それでは、具体的に解説しますね!

マイクロ法人の設立後の運用方法①:設立後に行うこと

- 会社口座を開設する

- 会社用のクレジットカードを作る

- 税務関連の届出を提出する

- 給与に対する社会保険の手続きをする

設立後に行うこと①:会社口座を開設する

マイクロ法人専用の銀行口座は、設立後でないと開設できません。

設立直後だと信用力が足りず、メガバンクでの取引は難しいですから、ネットバンキングや信用金庫の口座開設がおすすめです。

設立後に行うこと②:会社用のクレジットカードを作る

事業が軌道に乗ってきたら、会社専用のクレジットカードを作成することも検討してみましょう。

ECサイトで備品を注文する際など、個人のクレジットカードで立て替える方法もありますが、やはり手間を考えると会社専用のクレジットカードがあった方が便利です。

設立後に行うこと③:税務関連の届出を提出する

マイクロ法人が設立された後は、税務署や都道府県、市区町村に税務関連の届出を提出します。

- 法人設立届出(税務署だけでなく、地方自治体にも提出します)

- 給与支給事務所等の開設届出

- 青色申告の承認申請書

初めて法人を設立した際には、各機関から定款や謄本の控えを提出するよう求められますので、忘れずに添付するようにしましょう。

提出期限で注意しなければならないのは「青色申告の承認申請書」で、

・法人設立日から3ヶ月以内

・決算日の前日

どちらか早い方の日

が、提出期限となるので注意してください。

この「青色申告の承認申請書」と一緒にその他の書類を提出すれば、実務上は問題ありません。

設立後に行うこと④:給与に対する社会保険の手続きをする

「新規適用届」を設立日から5日以内に、管轄の年金事務所に提出します。

マイクロ法人は、社会保険の加入が必須になります。

基本的には、給与を支給することが前提でマイクロ法人を設立するはずですので、登記簿等本などの資料が整ったら忘れないうちに手続きを済ませてしまいましょう。

マイクロ法人の設立後の運用方法②:毎月のルーティーン

- 給与に対する源泉所得税や社会保険料の納付をする

- マイクロ法人の資金繰りに注意する

毎月のルーティーン①:給与に対する源泉所得税や社会保険料の納付をする

サラリーマンやアルバイトを経験されたことがある方はよくご存知だと思いますが、給与というのは、社会保険やら所得税やらいろいろと天引きされて支給されますよね。

その社会保険や所得税は、会社が従業員の代わりに納めているので、マイクロ法人を設立したら、その手続きを皆さんが行わないといけないわけです…

社会保険料は毎月「納入告知書」という納付書が送られてくるので、その通りにお支払いすればOKです。

問題なのは源泉所得税で、なんと自分で計算して、自分で納付書を書いて納付しないといけません。

ただし、届出を出せば半年に1回まとめて納付できるようになりますし、給与額によっては源泉所得税0円にもなります。

毎月のルーティーン②:マイクロ法人の資金繰りに注意する

一番重要なのが、マイクロ法人の資金繰りです。

口座に残高がなければ、あらゆる支払いも納税もできません。

今月はどのくらいの入金があって、どれくらいの支払いが必要なのかを随時確認するようにしましょう。

個人とは異なり、残高不足で引落しができないという事態は信用力が一気に落ちてしまいます。

もしお金が足りなくなっても、皆さんが会社にお金を入れることが可能なので、その金額やタイミングを間違えず対処してくださいね。

マイクロ法人の設立後の運用方法③:随時行うこと

- 登記事項に変更がある場合は、登記をし直す

- 登記変更の後は、税務届出を提出する

- 給与の額を変更したら、社会保険料率の変更手続きをする

随時行うこと①:登記事項に変更がある場合は、登記をし直す

例えば、結婚して苗字が変わったり、引越しをしたり、代表者や会社の住所などに変更があった場合は、速やかに登記を変更する必要があります。

この手続きを先延ばしにしすぎてしまうと、過料といって罰金が課される恐れがありますので注意してください。

随時行うこと②:税務届出を提出する

そして、登記変更後は、再度最新の謄本を入手していただき、税務署や地方自治体へ「異動届」という届出を提出します。

こちらには明確な期限がありませんが、遅くても確定申告までには提出できるようにしましょう。

随時行うこと③:給与の額を変更したら、社会保険料率の変更手続きをする

もし給与の額を変更した場合は、社会保険料の金額も変更になる可能性があります。

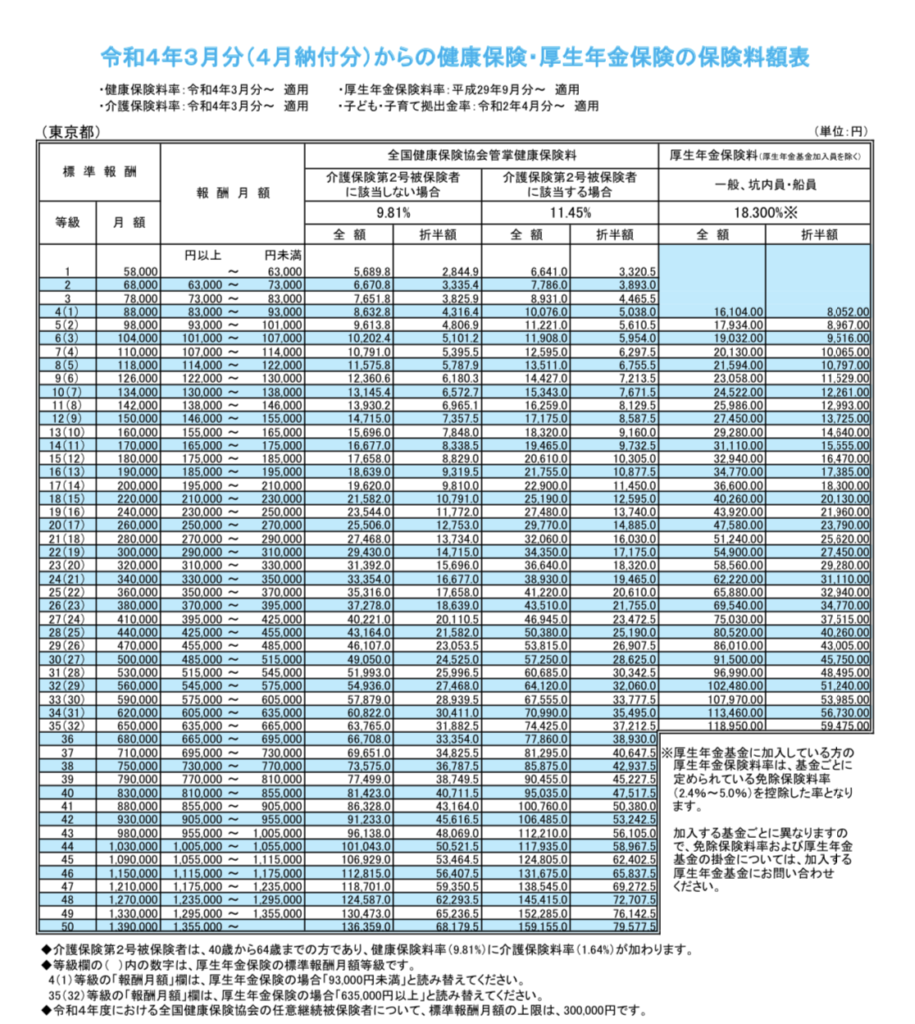

こちらの料率表のように、支給額の枠が2等級以上変更されれば、天引きされる社会保険料の金額も変わりますから「随時改定(月額変更届)」という書類を年金事務所に提出します。

マイクロ法人の設立後の運用方法④:運用にあたっての注意点

- マイクロ法人から給与以外でお金を引き出すことは良くない

- 個人事業主と同じ事業を行う場合はリスクあり

運用にあたっての注意点①:マイクロ法人から給与以外でお金を引き出すことは良くない

皆さんの会社ですから、マイクロ法人のお金はどう使っても自由でしょ、と思われるかもしれません。

ただし、給与以外でお金を引き出す行為は控えた方が良い、というのが結論です。

というのも、それは会社のお金を皆さん個人のために使ったとみなされ、会社が皆さんにお金を貸している状態になるからです。

これを「社長貸付金」といいますが、もし金融機関から融資を受けたい場合、この「社長貸付金」があると非常に不利に働いてしまうので注意してください。

金融機関の立場からすると、会社にお金がないのは、社長が個人的に会社のお金を使っているからでしょ?と考えられるわけです。

また、最悪の場合は、貸付金でもなく給与とみなされてしまい、さらに所得税が追徴される…なんて可能性もあります。

一瞬引き出すくらいであれば問題ありませんが、資金繰りと同様、この点は注意すべきポイントです。

運用にあたっての注意点②:個人事業主と同じ事業を行う場合はリスクあり

マイクロ法人で行う事業は、個人事業主で行っている事業とは異なる事業である方が良いと考えます。

これから新たに始めるものでも良いですし、これまで複数の事業をされてきた方は、そのうちの1つをマイクロ法人に引き継いでも良いでしょう。

では、なぜ個人事業主とマイクロ法人とで行う事業が同一だと問題なのでしょうか。

それは、マイクロ法人がただ節税のためだけに設立され、事業を個人と法人に分離することに経済合理性がないと考えられてしまうからです。

そうなると、行き過ぎた節税となり、税務署からも目をつけられやすくなりますから、なるべく個人事業主とマイクロ法人の事業は違ったものにすべきでしょう。

マイクロ法人は社会保険料の削減スキームが最大の目的!

さて、こんな面倒な手続きや手間がかかるというのに、なぜマイクロ法人が活用されているのでしょうか。

それはズバリ、節税できるからです。

そして、節税の中でも特に社会保険料の削減効果が高く、社会保険料を抑えるためにマイクロ法人を作ることも多いのです。

では、マイクロ法人を活用によって社会保険料が減るスキームを見ていきましょう。

| 区分 | 保険の種類① | 保険の種類② | 納付の仕方 |

|---|---|---|---|

| 個人事業主 | 国民健康保険 | 国民年金 | 自分で全額を納付 |

| 会社員(役員) | 健康保険 | 厚生年金 | 会社と折半 |

まず、社会保険料とは、会社員(役員)かそうでないかによって、上記のように支払っているものが異なります。

今まで個人事業主で稼いでいた方がマイクロ法人の社長になった場合、「国民健康保険+国民年金」の支払いはストップし、マイクロ法人が加入する社会保険に入り「健康保険+厚生年金」を支払うようになります。

この記事をご覧になっている個人事業主の皆さんは、稼いだ所得を基準に、多額の社会保険料を支払っているのではないでしょうか。

しかし、会社の社会保険に入ると給与に対して社会保険料がかかりますので、マイクロ法人から支給する給料を控えめに設定しておくと、その分社会保険料が安く抑えられるというカラクリがあるのです。

金額のイメージは以下のとおりです。

- 個人事業主の場合

-

・所得600万円と仮定します。

国民健康保険: 所得の約10%※1 ∴600万円×10%=約600,000円 国民年金: 一律で月16,610円(令和3年) ∴16,610円×12ヶ月=199,320円 合計:約799,320円 - お住まいの自治体によって、料率が異なる場合があります。

- マイクロ法人の役員になった場合

-

・所得600万円と仮定します。

・マイクロ法人で新たに事業を立ち上げ、年間55万円※2の給与を支払うこととします。健康保険: 月2,833円(令和4年3月〜) 2,844円×12ヶ月=34,128円 厚生年金: 月8,052円(令和4年3月〜) 8,052円×12ヶ月=96,624円 合計:130,752円 - この55万円は、給与所得が必ず0円になる金額で、社会保険料も最も低い金額になる範囲に含まれます。

ご覧のとおり、年間60万円以上社会保険料を抑えることができています。

ただし、会社の社会保険に入る場合は、会社と折半して社会保険料を支払いますので、マイクロ法人でもだいたい同額を負担するということは覚えておきましょう。

その場合でも、合わせて26万円ほどなので、個人事業主と比較するとやはり負担は少ないということがわかりますね。

また、現在ご家族の全員分の国民年金を負担されている方にとっても、マイクロ法人の活用はさらに効果があると言えます。

所得税に「扶養」があるように、会社が加入する社会保険にも同様に「扶養」があるためです。

| 区分 | 扶養の有無 | 被扶養者の要件 | 納付の仕方 |

|---|---|---|---|

| 個人事業主 | なし | ー | 国民健康保険は個人ごと、 国民年金は世帯主が全員分負担 |

| 会社員(役員) | あり | ・同一生計者 ・年間収入130万円未満など | 扶養に入った人の分は免除 |

社会保険料の扶養制度は、なんと扶養に入った方の分がすべて免除になりますから、かなりの金額を節税できるのではないでしょうか。

このように、マイクロ法人を活用することで、現在個人事業主として社会保険料を支払っている方にとっては、非常に高い節税効果を受けることができます。

逆を返せば、サラリーマンで副業収入がある方(会社の社会保険に既に入っている方)については、残念ながら、マイクロ法人を活用しても社会保険料を減らすことはできません。

マイクロ法人の5つのメリットと4つのデメリット!

マイクロ法人の一番のメリットは社会保険料の節税効果でしたが、それ以外にも、マイクロ法人の活用によるメリットやデメリットが存在します。

社会保険料を節税できそう!と思われた方も、以下のメリットやデメリットを確認してみてくださいね。

マイクロ法人にはこんな4つのデメリットが…

まずは、マイクロ法人のデメリットについてお伝えします。

一部、これまでと重複する部分もありますので、ポイントを押さえてみてください。

マイクロ法人のデメリット①:法人と個人の確定申告をしなければならない

まず最も面倒なデメリットは、確定申告を2回行わなければならないことです。

マイクロ法人の決算月はご自分で自由に決定することができますが、手間が1回増えることは確実です。

個人事業主の確定申告よりも、作成する書類が多いというのも難点ですね。

マイクロ法人のデメリット②:経理の手間が増える

また、確定申告の準備として、経理の手間が増えることになります。

マイクロ法人の運用方法でもお話ししたとおり、毎月支払う社会保険料や税金があったり、個人と法人で口座や現金を分けたり、事務負担が煩雑になってしまうことが想像できるかと思います。

1人ですべてをこなそうと思うと、手間暇がかかり、かなり大変かもしれません。

マイクロ法人のデメリット③:設立時に費用がかかる

3つ目のデメリットは、マイクロ法人の設立に費用がかかることです。

| 法人格 | 設立にかかる費用総額 | うち、登録免許税 |

|---|---|---|

| 株式会社 | 約25万円〜 | 15万円 |

| 合同会社 | 約10万円〜 | 6万円 |

大きな費用は、主に法人登記する際の登録免許税。

この他にも、印鑑製作代や各種手数料、設立手続きを司法書士さんにお願いすれば、その報酬なども支払うこととなり、だいたい上記の表になると考えられるでしょう。

マイクロ法人のデメリット④:所得(利益)によってはマイクロ法人運用が不利になる場合がある

これも重要なポイントになりますが、所得によっては、マイクロ法人を設立することで、節税対策が不利になる可能性があるのです。

理由としては、以下の2つが挙げられます。

- 法人は、赤字でも最低7万円の税金を必ず納めなければならない

- 法人は、所得に対して約30%の税金を納める

①の7万円は「均等割」といって、事業を行う地方自治体に「法人住民税」として納める税金です。

制度上、この7万円は避けることのできない税金で、赤字でも最低7万円は納付しないといけないことは覚えておいてください。

また、②について、法人の税率というのは基本的に一定で約30%です。

個人のように累進課税(稼げば稼いだだけ税率が高くなっていく課税方式)を採用しているわけではありませんので、所得が少なかろうが多かろうが、所得の約30%を支払うのです。

つまり、そもそも個人事業主の確定申告で税率30%未満の方については、マイクロ法人を活用すると単純に税率が高くなってしまうと、おわかりいただけると思います。

もちろん、すべての方がこれに当てはまるわけではありませんので、所得がどう分散されて、社会保険料はどれほど減額できて、所得税や法人税の税率はどうなるのか…と、1つずつ考えてシミュレーションしてみるのが良いと思います。

でもマイクロ法人にはこんな5つのメリットがあります!

では、次にマイクロ法人のメリットについてお話ししましょう。

既に述べた社会保険料の削減の他にも、マイクロ法人の活用にはいくつかメリットがあります。

マイクロ法人のメリット①:税金トータルの金額が安くなる可能性がある【所得税と法人税】

まず、所得税や法人税といった所得にかかるトータルの税金が安くなる可能性があります。

安くなります!と言い切れないのは、マイクロ法人のデメリット④でお話したように、マイクロ法人にはこのような決まりがあるからです。

- 法人は、赤字でも最低7万円の税金を必ず納めなければならない

- 法人は、所得に対して約30%の税金を納める

ただし、マイクロ法人を設立することで個人と法人に所得が分散されるため、個人事業主として稼いでいる人ほど、節税効果を発揮します。

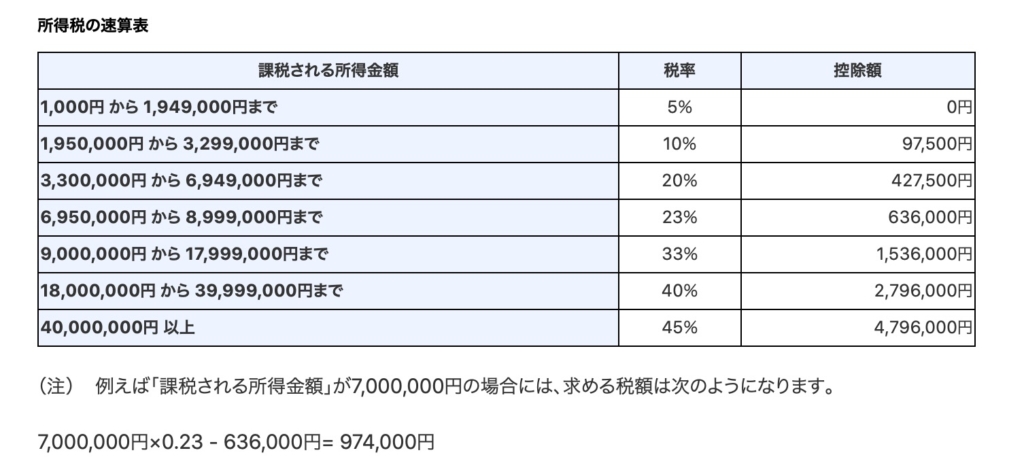

ここで、所得税の税率表を見てみましょう。

このように、所得税では、稼げば稼ぐほど税金を納めなければならない仕組みになっています。

所得税率33%より高い方については、所得をマイクロ法人に分散することで、税率をぐっと抑えることも可能です。

まずは、提出された確定申告書の第一表(表紙)をご覧になってみて、ご自身が何%の所得税を納付しているかを確認してみてくださいね。

イメージとしては、所得税や法人税の増減額と、社会保険料の減り方とのバランスを見て考えるのがベストでしょう。

マイクロ法人のメリット②:消費税が2年間免除される

マイクロ法人のメリットとして、消費税の納税義務が2年間免除される制度を使えることが挙げられます。

個人事業主でも、売上が1,000万円を超えると消費税を納付しなくてはいけない、と聞いたことがある方も多いでしょう。

これは消費税法で定められており、個人事業主は2年前の年間課税売上が1,000万円を超えていると、消費税の納税義務が発生します。

そこで、マイクロ法人を設立すれば、設立から2年間は基準となる「2年前の売上」が存在しないことから、消費税の納税義務が発生しないのが一般的です。

なお、既に消費税を納めている個人事業主の方も、複数行っていた事業の1つをマイクロ法人に移すことで、個人と法人に売上が分散されれば、消費税を納付せずに済む可能性もありますよ。

注意点としては、資本金を1,000万円以上にしてしまうと、設立のタイミングから消費税を納めなければいけなくなるということです。

マイクロ法人は、資本金1円から設立できますが、信用力や資金繰りの観点からも、可能であれば100万円〜500万円ほどにするのが良いでしょう。

マイクロ法人のメリット③:生命保険料や社宅家賃を経費にした節税策を使える

一般的な節税策ではありますが、生命保険料や自宅家賃といった費用については、個人事業主よりもマイクロ法人の方が節税メリットを受けられます。

| 区分 | 生命保険料 | 自宅家賃 |

|---|---|---|

| 個人事業主 | 最大12万円を所得から控除できる | 経費として認められる可能性は低い |

| マイクロ法人 | 資産計上するもの以外は全額経費にできる | 社宅にすれば、半額以上経費にできる |

特に自宅家賃については、マイクロ法人で賃貸物件を契約することで社宅の取り扱いをすることが可能です。

個人で一定金額負担しなければいけませんが、社宅にすれば、それ以外の金額を会社の経費にできます。

個人からは、半額徴収すれば一般的に問題ないと言われ、実務でもよく活用されますよ。

この他、給与や社会保険料も経費にできますので、個人事業主よりも経費として計上できる幅は広がります。

ただし、もちろん個人的な支出を経費にしてはいけませんし、節税だけのために意味のない保険に加入するのはおすすめできません。

マイクロ法人のメリット④:金融機関から融資を受けやすくなる

マイクロ法人には、金融機関から融資が受けやすくなる、といったメリットもあります。

金融機関の立場からすると、個人事業主よりも法人化した方が、信用力もあり貸しやすくなるからです。

一般的に、会社の資金には不透明なものがあってはいけません。

一方で、個人事業主の場合だと「個人消費」がどのくらいあるかなど、金融機関にはわかりませんから、融資したとしても、ちゃんと事業に使っているかどうかが不明確で不安なのです。

よって、資金の流れが会社の業績として見えるマイクロ法人の方が、一般的に信用力があり、融資も受けやすいと言われています。

マイクロ法人のメリット⑤:個人事業主よりも社会的信用力が増す

また、個人事業主よりもマイクロ法人の方が、社会的信用力は高く見られます。

ビジネスの上で、信用力や信頼性が重要な要素であることは言うまでもありません。

実態が個人事業主とほぼ同じだとしても、ビジネスを有利に進められる可能性が高まりますから、特にBtoB取引がある場合には、マイクロ法人を活用してみるとよいかもしれませんね。

マイクロ法人を作る際には税理士さんへの依頼が安心

マイクロ法人は最小限の小規模で運営するため、税理士は不要という意見も見受けられます。

ある程度の知識があり、しっかりと時間と学ぶ労力をかける場合はそれもいいかと思います。

しかし、事務処理や税金の計算の部分は専門家に任せて、本業に時間やリソースを割いた方が合理的という考え方もあります。

その場合は、マイクロ法人を作る前から、税理士さんに依頼すると非常にスムーズでおすすめです。

それに、場合によっては節税で数十万円の差が出る事も珍しくありませんからね。

設立前から社会保険や税金のシミュレーション、あるいは設立の手続きにも相談に乗ってくれる税理士さんを探しておくと安心ですよね。

まだ税理士さんがお決まりで無い方は、登録から紹介まで全て無料で使える税理士紹介サイトがおすすめですよ。

多くのサイトがありますが、迷ったら以下の3社に登録しておけば間違いありません。

おすすめの税理士紹介サイト①:税理士ドットコム

税理士紹介サイトでもっともおすすめなのは税理士ドットコムです。

上場企業の弁護士ドットコムが運用する税理士ドットコムは、業界最大手です。

紹介実績や登録税理士数が最も多く、また、一度にご紹介いただける税理士さんの数も多く、安心です。

迷ったら税理士ドットコムに登録しておけば間違いありません。

おすすめの税理士紹介サイト②:税理士紹介エージェント

おすすめの税理士紹介サイト二つめは、税理士紹介エージェントです。

税理士さんの登録時に事前審査をを行っているところが最大の特徴です。

商売上の理由からは登録税理士数が多い方が有利に思えますが、あえてしっかり審査をかけていくというスタイルが、企業理念を反映していると言えそうですね。

おすすめの税理士紹介サイト③:ベンチャーライフ

おすすめの税理士紹介サイト三つ目は、ベンチャーライフです。

先に紹介した2社と違い、ベンチャーライフは圧倒的な顧問料の安さがウリの税理士紹介サービスです。

紹介実績も15万件とさすがの実績で、外せない税理士紹介サービスの1社と言えるでしょう。

当サイトでは以上の3社を特におすすめしていますので、参考にされてください。

なお、より詳しく知りたい方は、以下でご紹介していますので、よければご覧ください。

[税理士さんの探し方まとめ]

税理士紹介サイトおすすめランキング

税理士さんの探し方や選び方

税理士費用相場まとめ

[税理士紹介サイト口コミ記事]

税理士ドットコムの評判や口コミ

税理士紹介エージェントの評判や口コミ

ベンチャーライフの評判や口コミ

マイクロ法人におすすめの業種を5つご紹介

ここで、簡単にマイクロ法人で事業を行うにあたって、おすすめの業種をご紹介します。

- アフィリエイト

- Webライティング

- デザイナー

- コンサルティング

- インフルエンサー

基本的に、マイクロ法人であってもあらゆる業種を行うことができますが、マイクロ法人に向いているのは、以下のような特徴をもつ業種です。

- 物的設備や初期投資が少ない

- 法人としての特殊免許が不要

- 人手が要らない(少なくて良い)

- 消費者向けの事業(BtoC)

先に紹介したおすすめの業種5つも、これらの特徴を兼ね備えていますね。

もし、やりたい事業がなくマイクロ法人で何をすべきか悩んでいる方がいらっしゃったら、これらの特徴を参考に探してみてくださいね。

マイクロ法人の作り方や節税についてまとめ

今回は、マイクロ法人の作り方や節税の効果について、お話ししてきました。

確かに、マイクロ法人の活用で社会保険料を抑えることができますが、実際には、作った方がお得な人と作らない方が良い人とに分かれます。

行き過ぎた節税はもちろんNGですが、マイクロ法人を上手に活用して、節税や信用力といったメリットをぜひ手に入れてくださいね。