この記事では、ココナラから収入を得ている場合の確定申告について、お話しいたします。

- ココナラの収入がある場合、いくらから確定申告が必要なのか?

- 確定申告をしないと税務署にバレてしまうのか?

- どのように確定申告をしたら良いのか?

副業やフリーランスでの働き方が増えている昨今、ココナラに登録して収入を得ている方も多く、上記のような不安を抱える方も多いのではないでしょうか?

既に毎年確定申告をしているフリーランスの方であれば、確定申告は年明けの恒例行事かと思います。

初めて副業を始めた方やフリーランスになったばかりの方などは、よくわからない税金のことで、不安でいっぱいではないでしょうか。

この記事が、皆さんの不安を少しでも取り除ければ幸いです。

ココナラの収入は確定申告の必要がある可能性あり!

まずは、ココナラの収入を得た場合、絶対に確定申告が必要なのかどうかをお伝えします。

答えは「絶対ではないが、場合によっては確定申告が必要な可能性がある」です。

つまり、確定申告をすべきなのか、しなくても良いのかは、人によって異なるということですね。

判断の決め手は、ココナラから得た収入の大きさと、ココナラ以外の収入の有無です。

確定申告の必要な人が申告しないのはNGですから、まずは、皆さんご自身が確定申告をすべきなのかどうかを確認してみましょう。

ココナラの収入はいくらから確定申告が必要なの?

では、ココナラの収入はいくらから確定申告が必要なのかお話しします。

前の章で、判断の決め手は「ココナラから得た収入の大きさと、ココナラ以外の収入の有無」と申し上げましたが、もう少し深掘りをしていきましょう。

なお、フリーランス(個人事業主)の方と副業の方とで考え方が異なりますので、次のボタンから該当する方にジャンプしてお読みくださいね。

確定申告の判断基準:フリーランスの方

まず、ココナラの収入がフリーランスとして行っている事業の一部、という場合はどうなるのでしょうか。

この場合、ココナラから得た収入の大きさはあまり関係ありません。

フリーランスの方は、ココナラでの収入を含めた「事業全体の収入(所得)の大きさ」で考えます。

① 事業全体の収入ー事業全体の経費=事業の所得

② ①の所得>48万円 →確定申告が必要!

収入から経費を引いた残額を「所得」と言いますが、この所得が48万円を超えると確定申告が必要になります。

なぜ48万円かというと、必ず所得から控除できる「基礎控除」の最低金額が48万円であるためです。

また、ココナラを含めた事業以外の収入(例えば、株式の譲渡収入や配当収入)がある場合にも、基本的にはこの計算式①に合算して判断することができます。

ただし、株式の譲渡損失がある場合や、特定口座で株式の売買をされている場合などは、確定申告をした方が有利になる可能性もあるのでご注意ください。

確定申告の判断基準:副業の方

次に、ココナラの収入が副業収入である場合をみていきましょう。

副業の皆さんは、給与収入が一定以上あるはずなので、以下のように考えていきます。

A 給与額面が2,000万円を超えるかどうか →超えていたら確定申告が必要!

B 給与額面が2,000万円以下の場合

① ココナラの収入ーココナラの経費=ココナラの所得

② ①の所得>20万円 →確定申告が必要!

ココナラの収入から経費を引いた金額が20万円を超えると、確定申告が必要になります。

給与以外の所得が20万円以下であれば、小規模な副業として確定申告しなくて良いよ、と国が定めているのですね。

また、ココナラ以外の収入(例えば、株式の譲渡収入や配当収入)がある場合は、計算式①に合算して、給与以外の所得が20万円を超えるかどうかを判断してみてください。

ただし、株式の譲渡損失がある場合や、特定口座で株式の売買をされている場合などは、確定申告をした方が有利になる可能性もあります。

ココナラの収入を確定申告しないとバレるのか?

とはいえ、ココナラにはたくさんの登録者がいるし、自分くらい確定申告をしなくてもバレることはないでしょ、と思う方もいるかもしれません。

正直、その油断は禁物です。

運よく今年バレなかったとしても、来年バレる可能性もありますし、そもそも税務署は国の機関で強い調査権限がありますから、あらゆる方面から確定申告をしていない(無申告といいます)ことが判明してしまう可能性があるのです。

もし確定申告しておらずギクリとした方は、今からでもきちんと確定申告をするようにしましょう。

では、無申告がバレる原因を3つ紹介します。

バレる原因①:税務署からのお尋ね

まず1つ目は、税務署からのお尋ねです。

具体的には「所得状況などについてのお尋ね」といった書面が、実際に税務署から送られてくることがあります。

確定申告をすべき方が確定申告をしていなかったり、確定申告に不備があったり、税務署が皆さんの所得状況について疑問を抱いた場合に、書面で聞いてくるのですね。

その際に、そのお尋ねを無視して放置したり、嘘の回答をしたりすると、最悪の場合税務調査に発展します。

もちろん、税務調査が入れば確定申告していないことを隠し通すことなどできません。

このお尋ねによって、結局確定申告していないことがバレてしまうということがあります。

バレる原因②:ココナラに税務調査が入りリストから

2つ目の原因として、ココナラ自体に税務調査があり、そこでココナラの登録リストなどを見られた際にアタリを付けられてしまう、というものがあります。

もちろんメインはココナラの税務調査ですが、税務署は顧客リストや登録リストなども当然に確認することができます。

リストをコピーをして持ち帰ることもできますから、後から確定申告していない人はいないか、過少に申告している人はいないかを調べることができてしまうのです。

バレる原因③:内部告発など

また、同業者や取引先からの内部告発や税務署への密告により、確定申告をしていないことがバレる可能性もあります。

例えば、確定申告をしていないことが取引先にバレてしまった場合、取引先としては、そんな不誠実な人と取引をしたくないと思うでしょうし、最悪の場合、自分たちが支払ったものが経費として認められない可能性が出てきてしまいます。

税務の世界では、一方の経費として認められるためには、鏡合わせのように、もう片方で売上として申告されていることが大前提だからです。

そんな場合には、取引先が税務署へ告発することも考えられるでしょう。

また、フリーランス間では、ライバルを蹴落とすために、確証がない段階から税務署へ密告することも多々あるようです。

ココナラの収入を申告する場合の所得区分について

次に、ココナラの収入について、実際にどのように確定申告すれば良いのかをお話ししていきます。

まずは、所得区分についてです。

所得区分というのは、給与所得、事業所得、不動産所得、譲渡所得、雑所得…など、確定申告時に、その性質によって収入を区分することです。

区分を変えているということは、もちろん計算方式も異なります。

では、ココナラの収入はどの所得区分になるのでしょうか。

こちらについても、フリーランスの方と副業の方とで所得区分が異なりますので、それぞれ該当する方をご覧ください。

ココナラ収入の所得区分:フリーランスの方

フリーランスの方がココナラで収入を得ている場合、「事業所得」として確定申告を行います。

フリーランスの方であれば、事業で使用するプラットフォームの1つとして、ココナラを活用しているのでしょうから、基本的には、事業で得た他の収入を合算させます。

そして「事業全体の収入ー事業全体の経費」で算出した金額を「事業所得」とします。

なお、事業所得で確定申告をする際には「青色申告かどうか」が重要なポイントになるので、簡単にご説明しますね。

- 青色申告とは

-

一定の要件を満たせば、「青色申告特別控除」「事業損失の損益通算」などの有利な措置を受けられます。

青色申告をするためには、税務署へ申請書を提出しなければいけませんが、青色申告でない場合(白色申告)は有利な特典を適用できないため、可能な限り青色申告をした方がお得です。

- 青色申告の特典

-

- 青色申告特別控除という所得控除※1が受けられる

- 家族経営の場合、家族に支払った給与を経費にできる(青色専従者給与)

- 事業での損失を、他の所得から差し引けたり(損益通算)翌年に繰り越すことができる

-

- 所得控除とは「収入ー経費」で求めた所得から、さらに一定額を控除するものです。

つまり「収入ー経費ー所得控除」の金額が、税金がかかる金額になります。

例えば、医療費控除や生命保険控除なども「所得控除」です。

- 所得控除とは「収入ー経費」で求めた所得から、さらに一定額を控除するものです。

- 青色申告をするための手続き

-

- 青色申告承認申請書を提出する

- 以下の表に従って、確定申告をする

-

青色申告特別控除額 要件 作成する書類 10万円 ・現金主義でもOK

・簡易的に記帳

・書類を7年間保管・損益計算書

・現金出納帳や売掛帳などの帳簿55万円 ・発生主義

・複式簿記により記帳

・書類を7年間保管

・確定申告期限までに確定申告書を提出・貸借対照表

・損益計算書

・総勘定元帳

・現金出納帳や売掛帳などの帳簿65万円 ・55万円の要件を満たす

・電子申告(e-Tax)により申告〃

青色申告の特典のうち、青色申告特別控除だけ金額と要件が分かれているので、表にまとめてみました。

家族への給与や事業損失の通算、繰越については、青色申告の方であれば誰でも適用できます。

簿記ができる方や税理士さんに確定申告をお願いする場合は、55万円や65万円の青色申告特別控除ができるよう、こまめに資料の整理や記帳をしておいた方が良いでしょう。

ココナラ収入の所得区分:副業の方

ココナラでの収入が副業の場合には、「雑所得」として確定申告をします。

雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得および一時所得のいずれにも当たらない所得をいい、例えば、公的年金等、非営業用貸金の利子、副業に係る所得(原稿料やシェアリングエコノミーに係る所得など)が該当します。

国税庁HP

事業所得の場合とは異なり、貸借対照表や損益計算書などの作成が不要で、家計簿をつける感覚で収入と経費をまとめておけば、比較的簡単に確定申告をすることが可能です。

こちらでもご説明したとおり、「副業での収入ー経費」が20万円以下であれば、基本的には確定申告が不要になるので、副業のために支払った経費は、領収書や請求書をきちんと保管しておくようにしてくださいね。

ココナラの収入を確定申告する際に経費化できるもの

では、ココナラの収入を確定申告する際に経費化できるものについてお話ししていきます。

何が経費にできるのかは、皆さんが疑問に思うところでしょう。

結論から申し上げると、確定申告する際に経費化できるものは「事業や副業のために支払ったもの」です。

少し具体的にすると、以下のようなものが挙げられます。

経費化できるもの①:書籍代

例えば、ココナラで事業を行うにあたって専門書を購入することもあるでしょう。

プライベートで読めるようなビジネス書は判断に迷うところですが、事業や副業で必ず使うと説明できるものであれば、書籍代は「消耗品費」や「新聞図書費」として経費にすることが可能です。

経費化できるもの②:打合せ時の飲食代、場所代

ココナラで基本的にはリモートで事業をしていたとしても、クライアントさんと対面で打合せをすることもあるかもしれません。

その時に支払った飲食代や場所代などは、事業のために支払うものですので「会議費」として経費になります。

特にフリーランスで青色申告する方は、どこの誰と打ち合わせをしたかをスケジュール帳や領収書に書き留めておき、記帳の際に反映できた方が、万が一税務署が来た時も焦ることがないので、安心ですよ。

最近は新型コロナの影響で減っていますが、クライアントさんとの会食や、慶弔代の場合も同様です(この場合は「接待交際費」になります)。

経費化できるもの③:電車やバス、タクシーなどの交通費

もちろん、電車やバス、タクシーなどの交通費も「旅費交通費」として経費にすることができます。

出張などで、新幹線や飛行機、車までの長距離移動があった場合も、出張に関係する範囲のものであれば問題なく経費として認められるでしょう。

経費化できるもの④:インターネット代や携帯代、ブログ代などの通信費

ココナラで事業や副業をしている方は、インターネット代やブログ代などの通信費が、通常よりも多く発生すると思います。

ブログ代については、事業に関係するものであれば全額経費にしても問題ありません。

ただし、インターネットはプライベートにも使用しているはずなので、全額経費にするのはNGです。

この場合、例えば事業をしていた時間を合計し、1ヶ月のインターネット代を、事業に使った時間とプライベートの時間とに按分するのが良いでしょう。

経費化できるもの⑤:事業でしか使わない備品類

事業でしか使わない備品類も、経費にすることが可能です。

行っている事業の内容によって、購入する備品類は異なるかと思いますが、備品類を取得した際には以下のような決まりがあるので、注意してくださいね。

| 1個当たりの金額が 30万円以下 | 全額経費にできる(消耗品費) |

| 1個当たりの金額が 30万円超 | 資産として認識し、その種類ごとに決まった期間で少しずつ経費にしていく(減価償却費) |

経費化できるもの⑥:レンタルオフィス

レンタルオフィスで事業を行っている方もいるでしょう。

時間貸しの場合でも定期契約の場合でも、レンタルオフィス代については「地代家賃」として経費になります。

経費化できるもの⑦:その他

この他にも、ココナラで事業を行うにあたって経費化できるものはあります。

ポイントとなるのは「事業のために使ったかどうか」ですが、もし判断に迷った場合は、税理士さんに相談してみるのが良いでしょう。

ココナラの収入が会社にバレないための対策は?

ココナラで副業をしている場合、副業が会社にバレてしまったらどうしよう…と不安に思う方も多いのではないでしょうか。

副業も多くなってきたとはいえ、まだ副業禁止の会社も多いですよね。

ココナラの収入を会社にバレないようにするためには、確定申告の際に注意すべきポイントがあるので、忘れないようにしましょう。

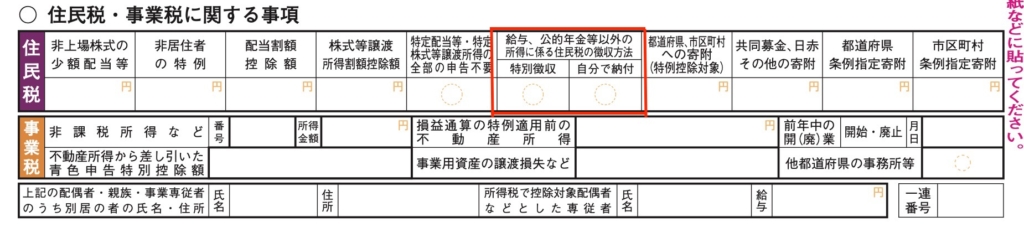

確定申告書の二表「住民税・事業税に関する事項」

─ 給与、公的年金等以外の所得に係る住民税の徴収方法

─ 「特別徴収」「自分で納付」

上記該当する箇所へ「自分で納付」に必ず丸をつけてください!

実は、税金関係で会社に副業がバレてしまう原因というのは、「この人、通常よりも住民税多くないか…?」と会社側が気づいてしまうことにあります。

そこで、確定申告の際に上記のように丸をつけると、給与の分は会社の給与から今までどおり天引きされ、副業で得た収入分は、後日市区町村から納付書が届き、自分で納付することができます。

ですのでこの対策をとっていれば、会社に副業がバレる可能性は限りなく低いでしょう。

なお、税務署が個人の情報を勝手に会社に教えることはありませんので、その点はご安心くださいね。

ココナラの収入が大きくなれば税理士さんへの依頼がおすすめ

ここまでご覧いただいて、自分で確定申告なんて大変そうでやっぱり無理!と思われた方もいるかもしれません。

ココナラの収入は副業だけど安定してたくさん稼げている方や、本業としてココナラを活用している方などは、特に確定申告への労力や論点が増えてしまいます。

場合によってて節税で数十万円の差が出る事も珍しくないため、思い切って税理士さんに依頼してみるのもいいのではないでしょうか。

まだ税理士さんがお決まりで無い方は、登録から紹介まで全て無料で使える税理士紹介サイトがおすすめですよ。

多くのサイトがありますが、選択肢に迷ったら以下の3社に登録しておけば間違いありません。

おすすめの税理士紹介サイト①:税理士ドットコム

税理士紹介サイトでもっともおすすめなのは税理士ドットコムです。

上場企業の弁護士ドットコムが運用する税理士ドットコムは、業界最大手です。

紹介実績や登録税理士数が最も多く、また、一度にご紹介いただける税理士さんの数も多く、安心です。

迷ったら税理士ドットコムに登録しておけば間違いありません。

おすすめの税理士紹介サイト②:税理士紹介エージェント

おすすめの税理士紹介サイト二つめは、税理士紹介エージェントです。

税理士さんの登録時に事前審査をを行っているところが最大の特徴です。

商売上の理由からは登録税理士数が多い方が有利に思えますが、あえてしっかり審査をかけていくというスタイルが、企業理念を反映していると言えそうですね。

おすすめの税理士紹介サイト③:ベンチャーライフ

おすすめの税理士紹介サイト三つ目は、ベンチャーライフです。

先に紹介した2社と違い、ベンチャーライフは圧倒的な顧問料の安さがウリの税理士紹介サービスです。

紹介実績も15万件とさすがの実績で、外せない税理士紹介サービスの1社と言えるでしょう。

当サイトでは以上の3社を特におすすめしていますので、参考にされてください。

なお、より詳しく知りたい方は、以下でご紹介していますので、よければご覧ください。

[税理士さんの探し方まとめ]

税理士紹介サイトおすすめランキング

税理士さんの探し方や選び方

税理士費用相場まとめ

[税理士紹介サイト口コミ記事]

税理士ドットコムの評判や口コミ

税理士紹介エージェントの評判や口コミ

ベンチャーライフの評判や口コミ

ココナラの税金や確定申告についてまとめ

今回は、ココナラの収入がある場合の確定申告についてお話ししてきました。

面倒くさい手続きではありますが、ココナラの収入について、まずはご自分が確定申告をしなければいけないのか、または確定申告した方が有利なのかを見極めることが大切です。

2021年分の確定申告は無事終わりましたでしょうか?

実はまだ確定申告できていないという方も、ペナルティが少なくなりますから、なるべく早く手続きを済ませるようにしてくださいね。

この記事が、確定申告で悩んでいる方の一助になれば幸いです。